Hipotecante no deudor: una alternativa al avalista y con menos riesgo

En ocasiones, los bancos exigen un aval para conceder una hipoteca. Y una de las alternativas es la del hipotecante no deudor. Esta fórmula es similar al avalista tradicional, aunque permite limitar la responsabilidad. En concreto, no responde con la totalidad de su patrimonio para saldar la deuda en caso de impago, sino que puede poner como garantía otro inmueble de su propiedad o una cantidad determinada de dinero.

Pero no todos son ventajas: conviene tener en cuenta que muchas entidades financieras no aceptan esta figura. Repasamos todas las claves de esta figura:

- ¿Qué significa ser avalista de una hipoteca?

- ¿Qué es un hipotecante no deudor?

- ¿Cuál es la diferencia entre un hipotecante no deudor y un avalista?

- Ventajas del hipotecante no deudor

- Desventajas del hipotecante no deudor

- ¿Cómo conseguir una hipoteca con un hipotecante no deudor?

¿Qué significa ser avalista de una hipoteca?

Un avalista es una persona que se compromete a pagar la deuda de un préstamo en caso de impago. Es decir, en el supuesto de que el titular o titulares de la hipoteca no paguen, el banco tendrá derecho a solicitar al avalista que se haga cargo de la deuda contraída por dicho préstamo.

En este sentido, hay que tener en cuenta que el avalista responderá con todo su patrimonio. O sea, que podría llegar a perder todo su patrimonio en el caso de que este fuese insuficiente como para saldar la deuda contraída por el banco.

¿Qué es un hipotecante no deudor?

Cuando vamos a pedir una hipoteca, en el caso de que el banco no solicite un aval, además de la figura del avalista, también existe la figura del hipotecante no deudor. En este caso, se trata de un avalista con responsabilidad limitada. El hipotecante no deudor pone como garantía del pago de la hipoteca otro inmueble de su propiedad (o una cantidad determinada de dinero).

De este modo, en caso de impago de la hipoteca, el banco podrá solicitar al hipotecante no deudor que afronte la deuda restante usando para ello esta vivienda que ha sido puesta como garantía (o la suma de dinero concretada en caso de no usar como garantía un inmueble). Sin embargo, no podrá solicitar que utilice otros medios para saldar la deuda. Es decir, el resto del patrimonio del hipotecante no deudor no podrá ser usado por el banco para saldar la deuda de la hipoteca impagada.

¿Cuál es la diferencia entre un hipotecante no deudor y un avalista?

La principal diferencia entre un hipotecante no deudor y un avalista es que, en caso de impago, el hipotecante no deudor no responde con la totalidad de su patrimonio para saldar la deuda, mientras que el avalista de una hipoteca sí que lo hace. Es decir, mientras que el avalista asume la totalidad del pago de la hipoteca en caso de impago, el hipotecante no deudor solo se compromete al pago de una parte determinada, lo que garantiza la seguridad del resto de su patrimonio.

Ventajas del hipotecante no deudor

Como es lógico, la principal ventaja que implica la figura del hipotecante no deudor es que limita el riesgo de la pérdida del patrimonio a la hora de avalar una hipoteca. De este modo, no deberá responder con la totalidad de su patrimonio en caso de impago, por lo que el riesgo que se asume al actuar como aval del préstamo es considerablemente menor.

Desventajas del hipotecante no deudor

Teniendo en cuenta la gran ventaja que supone la figura del hipotecante no deudor, cabe preguntarse por qué no se utiliza siempre como sustituto de la figura del avalista. Aquí es donde entra la principal desventaja de esta figura. El problema es que, en muchos casos, los bancos no aceptan la figura del hipotecante no deudor cuando los clientes van a solicitar una hipoteca. ¿Por qué? Porque el banco quiere tener la mayor seguridad posible a la hora de prestar su dinero. En otras palabras, quiere tener todas las garantías posibles de que lo recuperará. Por ello, la mayoría de las entidades prefieren contar con un avalista en lugar de un hipotecante no deudor a la hora de conceder una hipoteca.

¿Cómo conseguir una hipoteca con un hipotecante no deudor?

Para conseguir que el banco acepte la figura del hipotecante no deudor en lugar de la del aval a la hora de pedir una hipoteca podemos seguir los siguientes consejos:

- Comparar hipotecas: lo primero que debemos hacer es comparar entre distintas hipotecas y entre distintos bancos. De este modo, es mucho más probable que terminemos encontrando una hipoteca que se ajuste a nuestras necesidades y preferencias. Entre ellas, la de contar con un hipotecante no deudor en vez de un avalista.

- Negociar con el banco: una vez que ya hemos elegido la hipoteca que nos interesa, debemos negociar con el banco. Al negociar con la entidad podemos mejorar las condiciones de la concesión del préstamo y, entre ellas, podemos conseguir que acepten la figura del hipotecante no deudor en lugar de la del avalista.

- Mejorar nuestro ‘scoring’ bancario: si nos presentamos al banco como un cliente más solvente y seguro, es probable que el banco ponga menos reticencias a la hora de concedernos el préstamo con la figura del hipotecante no deudor en lugar de la de un avalista. Incluso, podríamos llegar a conseguir la hipoteca sin necesidad de ninguna de las dos.

- Contar con un bróker hipotecario: los brókers hipotecarios conocen el mercado hipotecario mejor que nadie. Buscan la hipoteca que mejor se ajuste a nuestras necesidades y, además, también negocian con el banco en nuestro nombre. De este modo, son una de las mejores opciones a la hora de conseguir mejorar las condiciones en las que se nos concede el préstamo.

Fuente Idealista

- Publicado en Inmobiliaria

Bono joven de Madrid. 250 euros al mes para alquilar casas de hasta 900 €

La Comunidad de Madrid acepta la convocatoria de las ayudas del bono del alquiler joven con 250 € mensuales del Gobierno Central dirigidas a menores de 35 años que arrienden un inmueble o una habitación en la región.

La Comunidad de Madrid acepta la convocatoria de las ayudas del bono del alquiler joven con 250 € mensuales del Gobierno Central dirigidas a menores de 35 años que arrienden un inmueble o una habitación en la región.

El Consejo de Gobierno ha autorizado este miércoles la inversión de 31,8 millones de euros para poner en marcha este programa en materia de vivienda, según ha detallado el vicepresidente y consejero de Educación y Universidades, Enrique Ossorio, en rueda de prensa.

La Orden del Gobierno autonómico para poder solicitar esta ayuda estatal se publicará en los próximos días a través del Boletín Oficial de la Comunidad de Madrid (BOCM).

Esta subvención se concederá por un plazo de dos años, hasta un máximo de 6.000 euros repartida en 24 mensualidades. La renta arrendaticia del piso objeto del contrato deberá ser igual o inferior a 600 euros mensuales. En el caso de alquilar una habitación el precio tendrá que ser igual o inferior a 300 euros mensuales.

El Gobierno regional, a través de la Consejería de Medio Ambiente, Vivienda y Agricultura, ha ampliado en 29 municipios dichos límites máximos establecidos a 900 euros/mes en el caso de arrendar un inmueble y a 450 euros/mes en el caso de ser una habitación, para que más personas puedan acceder a esta ayuda.

Estas localidades son:

- Alcalá de Henares

- Alcobendas

- Alcorcón

- Algete

- Arroyomolinos

- Boadilla del Monte

- Getafe

- Collado Villalba

- Coslada

- Fuenlabrada

- Galapagar

- Las Rozas de Madrid

- Leganés

- Madrid

- Majadahonda

- Móstoles

- Parla

- Pinto

- Pozuelo de Alarcón

- Rivas-Vaciamadrid

- San Fernando de Henares

- San Sebastián de los Reyes

- Torrejón de Ardoz

- Torrelodones

- Tres Cantos

- Valdemoro

- Villanueva de la Cañada

- Villanueva del Pardillo

- Villaviciosa de Odón.

- Publicado en Inmobiliaria

El euríbor supera el 1,3% tocando máximos desde abril de 2012.

El euríbor, que es el índice al que están referenciadas la mayoría de hipotecas a tipo variable en España, ha subido al 1,344%, lo que supone su mayor nivel diario desde abril de 2012, anticipando así la próxima subida de tipos de interés que el Banco Central Europeo (BCE) podría aplicar en su reunión de septiembre.

El mercado está descontando ahora una nueva subida de tipos de 50 puntos básicos por parte del banco central, ante la persistencia de la elevada inflación, que en julio alcanzó un máximo histórico del 8,9% para el conjunto de la eurozona.

Se trataría de la segunda subida de 50 puntos básicos, después de que el BCE sorprendiera con un primer aumento de 0,5% en su reunión de julio. De esta forma, el tipo de interés para sus operaciones de financiación pasó a situarse en el 0,50%, mientras que la tasa de depósito alcanzó el 0% y la de facilidad de préstamo, el 0,75%.

Con estas subidas, el índice registra una media mensual provisional del 1,125%, a falta de cerrar el mes de agosto.

De terminar así, sería su mayor nivel desde junio de 2012, cuando se situó en el 1,219%.

Podría alcanzar el 2% a final de año, el escenario base apunta a un euríbor del 1,9% en 2022 y del 2,2% en 2023, lo que supone una fuerte revisión al alza respecto a los números que manejaba hace unos meses.

Las nuevas previsiones de la entidad suponen un jarro de agua fría para quienes tengan una hipoteca variable referenciada al euríbor y deban revisar sus condiciones en los próximos meses, ya que se enfrentarán a un fuerte encarecimiento de la cuota mensual que pagan por su préstamo.

- Publicado en Inmobiliaria

El Gobierno bonificará el 100% de los abonos Cercanías y Renfe: desde cuándo y qué trenes serán gratis

El Ejecutivo de Pedro Sánchez ha explicado que se bonificarán abonos de varios viajes para, por ejemplo, trenes de media distancia operados por Renfe

El presidente del Gobierno, Pedro Sánchez, ha anunciado este martes que el Gobierno bonificará el 100% de los abonos de varios viajes para Cercanías, Rodalies y trenes de media distancia operados por Renfe, por lo que pasarán a ser gratuitos desde el 1 de septiembre de este año hasta el 31 de diciembre. Quedan exentos de la medida los trenes de larga distancia y los que estén operados por otras compañías.

El jefe del Ejecutivo ha anunciado también que se desbloqueará «de manera inmediata» la Operación Campamento para la construcción de hasta 12.000 viviendas en Madrid, de las que el 60% serán públicas. «Soy plenamente consciente de las dificultades cotidianas de la mayoría de la gente. Sé que el salario cada vez da para menos, que cuesta llegar a fin de mes, que la cesta de la compra cada vez es más cara. Me hago cargo«, ha asumido el presidente durante su primera intervención en el debate.

Así, desde el 1 de septiembre hasta el 31 de diciembre serán gratuitos los abonos de varios viajes para los trenes de servicio público de Cercanías, Rodalies y media distancia de Renfe. El Ejecutivo bonificará el 100% de todos los billetes que no sean individuales, lo que incluye los abonos mensuales.

Con esta medida se mejora la bonificación del 50% aprobada por el Consejo de Ministros el pasado 25 de junio dentro del último decreto ley para mitigar el impacto económico y social de la guerra en Ucrania, que también contemplaba una bonificación del 30% para los abonos del resto de transporte urbano y metropolitano, que las comunidades autónomas pueden completar hasta el 50% o el 60%.

Se entenderá como abono a cualquier título monomodal emitido por el operador que explote los servicios y que conceda el derecho a realizar más de dos viajes. Quedarían, por tanto, excluidos los títulos de viaje multimodales y los de ida y vuelta.

Fomentar el transporte público es una de las medidas necesarias para favorecer el ahorro energético en un contexto en el que la guerra en Ucrania puede provocar mayores restricciones del suministro de gas procedente de Rusia hacia Europa, ha subrayado el presidente.

Ha añadido que desde el Gobierno también se promoverá el teletrabajo, y la recomendación de rebajar la temperatura de la calefacción y subir la del aire acondicionado para un uso más eficiente de la energía.

- Publicado en Inmobiliaria

Cómo cambiar el seguro del hogar vinculado a la hipoteca

El seguro de hogar es uno de los productos asociados a las hipotecas más frecuentes. Gracias a ellos, los clientes consiguen mejores condiciones a la hora de firmar el préstamo, principalmente a través de un menor tipo de interés. Pero, ¿qué pasa cuando queremos cambiar el seguro de hogar vinculado a la hipoteca a otra compañía? ¿Durante cuánto tiempo es obligatorio mantener este tipo de seguro? El cambio es posible, aunque con condiciones. Repasamos todo lo que debes tener en cuenta.

¿Qué es un seguro de hogar vinculado a la hipoteca?

Un seguro de hogar vinculado a la hipoteca es un seguro de hogar que se firmó de forma conjunta la concesión de la hipoteca. Este tipo de seguros los comercializa el propio banco y, a cambio de que contrates el seguro con ellos, suelen ofrecer una rebaja del diferencial que se paga por la hipoteca.

Sin embargo, hay que tener en cuenta que, desde la ley hipotecaria de 2019, el banco no puede condicionar la concesión del préstamo a que contrates con él este tipo de seguros. Es decir, el banco te puede solicitar que tengas un seguro de hogar sobre la casa hipotecada, pero el cliente tiene completa libertad para escoger el seguro y la compañía aseguradora que prefiera.

¿Cuánto tiempo es obligatorio el seguro de hogar en una hipoteca?

El seguro de hogar es obligatorio durante toda la vida que dura la hipoteca. Es decir, hasta el momento en el que se termina de pagar la hipoteca. De esta forma, se asegura el bien que constituye la garantía del pago del préstamo (la propia vivienda hipotecada). Además, es necesario que este seguro cuente con las coberturas mínimas (incendios, humedades, roturas de tuberías, etc.).

No obstante, aunque el seguro de hogar sea obligatorio durante toda la existencia de la hipoteca, esto no significa que sea obligatorio mantener dicho seguro con la misma compañía durante todo el tiempo que dura la hipoteca. De este modo, el cliente puede cambiar de aseguradora y desvincular el seguro de hogar de la hipoteca cuando quiera.

¿Puedo cambiar el seguro de hogar de mi hipoteca?

Para desvincular el seguro de hogar de la hipoteca, hay que hacerlo antes de que se renueve de forma automática el seguro que ya tenemos contratado. Por ello, es importante estar atento a cuándo vence el período asegurado y a cuándo se va a renovar por un nuevo año. Además, teniendo en cuenta que habrá que hacer trámites previos para contratar el nuevo seguro, lo más recomendable es iniciar dichos trámites con 1 o 2 meses de antelación.

¿Cómo desvincular el seguro de hogar de la hipoteca paso a paso?

Los pasos que debes seguir para desvincular el seguro de hogar de la hipoteca y sustituirlo por otro nuevo son los siguientes:

- Lo primero que debemos hacer es estar atentos al vencimiento del seguro para, de esta forma, completar los trámites antes de la renovación, que se realiza de forma automática al vencer el período asegurado. En muchos casos, cuando falta un mes para el vencimiento, la compañía aseguradora enviará una carta al cliente para notificarle este hecho y que el seguro, si el cliente no hace nada al respecto, se renovará de forma automática. No obstante, no todas las aseguradoras envían esta notificación, por lo que lo más aconsejable es informarnos nosotros mismos de cuándo vence el seguro.

- A continuación, deberemos buscar otro seguro de hogar. Como es lógico, buscaremos una oferta que nos dé mejores condiciones, ya sea respecto al precio que pagamos por el seguro o respecto a las coberturas.

- El siguiente paso será avisar al banco de que queremos cancelar el seguro de hogar que tenemos contratado con la hipoteca. Este aviso deberemos hacerlo por lo menos con un mes de antelación. De lo contrario, es posible que no nos dé tiempo a realizar todos los trámites que debemos hacer a continuación.

- Después procederemos a la contratación del nuevo seguro. En este punto tendremos que decidir a partir de qué momento queremos contratarlo. Podemos contratarlo justo cuando vence el otro, o durante un período previo (durante el cual pagaremos por los dos seguros). Esta segunda opción, aunque más cara, también nos da más garantías para realizar el proceso de cambio de seguro de hogar con éxito, como veremos a continuación.

- Una vez que hayamos completado la contratación del nuevo seguro, debemos pedir a la nueva aseguradora que nos facilite un documento que certifique la vigencia del nuevo seguro de hogar de la vivienda hipotecada y en el que, además, figure que el beneficiario sea la entidad bancaria con la que tenemos contratada la hipoteca. ¿Por qué? Porque este es el documento que debemos entregar al banco y es el que nos va a permitir demostrar ante la entidad que hemos contratado un nuevo seguro que sustituye a todos los efectos al anterior. Este paso es muy importante, ya que es el que realmente nos va a permitir que el banco cancele el seguro de hogar antiguo.

- Finalmente, el banco nos debe confirmar que el seguro antiguo ha sido cancelado y que ha aceptado el nuevo seguro como el seguro de hogar de la vivienda hipotecada.

¿Cuánto me sube la hipoteca si quito el seguro de hogar?

Un aspecto que conviene tener en cuenta a la hora de desvincular el seguro de hogar de la hipoteca es cómo nos va a afectar en la cuota de la hipoteca. Si, a la hora de pedir la hipoteca, el banco nos hizo una rebaja del diferencial por contratar con ellos el seguro de hogar, lo más probable es que, al cancelarlo, esta rebaja se revierta. Por lo que pagaremos un poco más cada mes con la cuota de nuestra hipoteca.

Respecto a cuánto sube la hipoteca al quitar el seguro depende de lo que especifique el contrato. Lo más común será que suba la misma cantidad que se nos estaba rebajando por la contratación del seguro. No obstante, habrá que revisar cada contrato en cada caso.

Sin embargo, hay que tener en cuenta que, aunque nos suba la cuota, al cambiar de seguro de hogar, lo más probable es que escojamos uno que tenga al menos las mismas coberturas y que, además, sea más barato. Por ello, lo que debemos hacer (antes de iniciar el proceso de cambio de seguro) es hacer cálculos de qué opción nos conviene más y escoger la que sea más rentable.

- Publicado en Inmobiliaria

Aluvión de solicitudes del cheque de 200 euros: cómo pedir esta ayuda

La Agencia Tributaria ha recibido más de 60.000 peticiones del cheque de 200 euros destinado a trabajadores, autónomos y desempleados con rentas bajas durante el primer día que se ha habilitado su solicitud, según fuentes del Ministerio de Hacienda.

Hasta las 17.00 horas del pasado viernes 8 de junio, día en el que se abrió el plazo para solicitar estas nuevas ayudas, se han presentado un total de 60.790 solicitudes para acceder a la ayuda de 200 euros incluida en el Real Decreto-ley recientemente aprobado por el Gobierno para paliar las consecuencias económicas de la guerra en Ucrania.

En total, el Gobierno prevé destinar 540 millones a esta ayuda de 200 euros, que consistirá en un pago único y que el Ejecutivo prevé que beneficiará a 2,7 millones de personas.

Plazo de solicitud de la ayuda de 200 euros

El Gobierno prevé destinar 540 millones a esta ayuda de 200 euros, que consistirá en un pago único y que el Ejecutivo prevé que beneficiará a 2,7 millones de personas. El plazo está abierto desde el 8 de julio y hasta el 30 de septiembre de 2022.

Transcurrido el plazo de tres meses desde la finalización del plazo de presentación del formulario sin haberse efectuado el pago, la solicitud podrá entenderse desestimada. Contra esta desestimación presunta se podrá interponer recurso de reposición y reclamación económico-administrativa, en los términos previstos en la Ley 58/2003, de 17 de diciembre, General Tributaria. No obstante, desde Hacienda aseguran que se está trabajando para agilizar al máximo la tramitación de la ayuda, lo que requiere contar con cierta información previa de contraste que el fisco ya ha solicitado a otros organismos.

Cómo se pide la ayuda de 200 euros

La solicitud se deberá presentar en la Sede Electrónica de la Agencia Estatal de Administración Tributaria rellenando un formulario electrónico, en el que, necesariamente, deberá figurar la cuenta bancaria en la que se desee que se realice el abono.

Además de los datos bancaros, deberán figurar los datos identificativos y domicilio del solicitante y de las personas con las que convive en el hogar, así como un teléfono de contacto y el número de cuenta bancaria para hacer efectivo el pago de la ayuda.

Requisitos para recibir la ayuda de 200 euros

Para recibir esa ayuda, los beneficiarios deben residir en hogares en los que la suma de las rentas que perciban los convivientes sea inferior a 14.000 euros en 2021 y cuyo patrimonio descontando la vivienda habitual no supere los 43.196,40 euros.

El cómputo de ingresos y de patrimonio se efectuará de manera conjunta, considerando todas las personas que residan con el beneficiario en un mismo domicilio a fecha 1 de enero de 2022 «y estén unidos entre sí por matrimonio o análoga relación de afectividad a la conyugal con al menos dos años de antelación o por parentesco, hasta el tercer grado, incluido los afines, con cualquiera de los anteriores, así como otras personas con las que cualquiera de los anteriores conviva en virtud de guarda con fines de adopción o acogimiento familiar permanente».

Los beneficiarios deben tener residencia legal y efectiva en España en la fecha de entrada en vigor de real decreto-ley, desde el 27 de junio, y haberla tenido de forma continuada e ininterrumpida durante al menos el año inmediatamente anterior.

Incompatibilidades

Se excluye de esta ayuda a quienes ya cobren el Ingreso Mínimo Vital o reciban pensiones del Régimen General y los Regímenes especiales de la Seguridad Social o por el Régimen de Clases Pasivas del Estado.

Para estos colectivos, el Real Decreto-ley contempla ya medidas concretas como la prórroga del incremento del 15% del Ingreso Mínimo Vital o de las pensiones no contributivas, que implica incrementos anuales superiores a los 200 euros. Y, en el caso de las pensiones contributivas, el Gobierno garantiza el incremento en línea con la inflación para garantizar que no existe una merma del poder adquisitivo.

Folletos, vídeos explicativo y dudas frecuentes

Según ha explicado el Ministerio de Hacienda a través de un comunicado, uno de los motivos por el que se ha optado por la publicación del formulario a final de la semana es para dar un margen previo a los solicitantes que no estén dados de alta en el sistema ‘Clave’, ni cuenten con certificado electrónico, para que realicen ese sencillo trámite de alta en ‘Clave’ por internet o videollamada evitándose desplazamientos, o en las oficinas de la Agencia u otros organismos públicos. Cabe recordar que el alta en ‘Clave’ solo requiere aportar los datos del DNI y un número de teléfono móvil.

Toda la información necesaria en relación con este trámite, así como la propia vinculada a la ayuda de los 200 euros, se recoge en folletos y vídeos explicativos que se irán publicando en la web de la Agencia. Además, ya está disponible en la web un bloque específico de preguntas frecuentes sobre la ayuda, y todo ello se complementará con carteles informativos en las zonas de atención al público de las oficinas en todo el territorio.

- Publicado en Inmobiliaria

Crece el desequilibrio entre la oferta y la demanda en compraventa: un 77% quiere comprar frente al 16% que vende

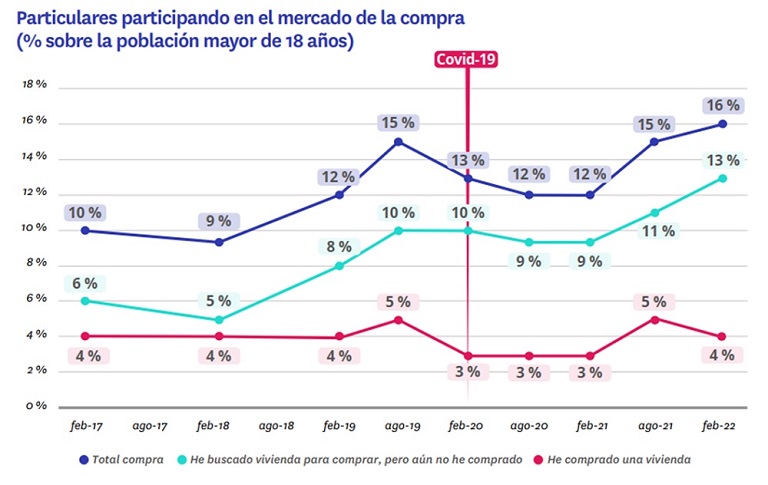

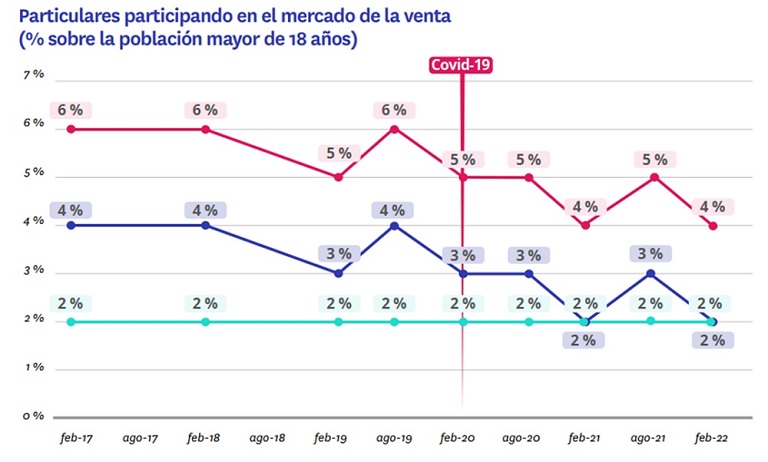

El mercado de compraventa de vivienda en 2022 registra un desequilibrio más acentuado que nunca entre oferta y demanda. Así lo muestra el último informe de Fotocasa Research “Radiografía del mercado de la vivienda en 2021-2022” en el que se ve que el 16% de la población española, mayor de 18 años, ha comprado o intentado comprar y es el porcentaje más alto de la serie histórica. En el otro lado del mercado, sólo un 4% de particulares ha vendido o intentado vender una vivienda, un porcentaje en niveles mínimos.

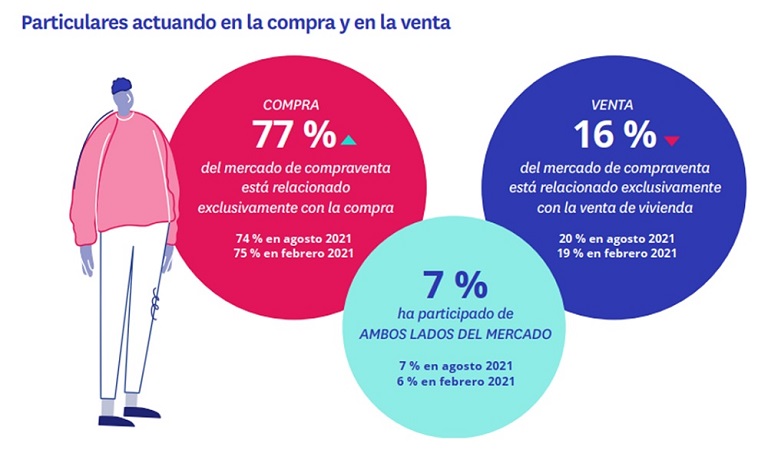

Pero ambos bloques no son herméticos, sino que existe también un pequeño porcentaje (el 7% de este grupo de participantes en el mercado de compraventa), que ha participado tanto en el lado de la oferta como de la demanda. Es un grupo que se mantiene estable mientras que la balanza general se inclina cada vez más en favor de quienes demandan vivienda de propiedad frente a quienes la ofertan.

“Ya desde el inicio de 2021 veíamos que existía un gran interés por comprar, pero lo que no preveíamos es que cada vez se iba a acentuar más hasta llegar a niveles máximos dos años después. Estamos frente a los mejores datos de participación e interacción con la compra de vivienda desde los años de la burbuja inmobiliaria. Nos encontramos ante un nuevo boom por comprar, aunque ahora la situación es diferente: ya no hay exceso de producto sino escasez de stock. Los ciudadanos han comprado tantas viviendas -batiendo récords desde el 2007- en un periodo de tiempo tan corto que el mercado se ha quedado prácticamente vacío. Además, el momento de crisis en occidente ha provocado encarecimientos en el precio de los materiales de construcción ocasionando que la oferta de obra nueva se esté ralentizando y tardando mucho más de lo habitual en llegar al mercado. Estos factores propician un gran desequilibrio entre oferta y demanda, lo que supone una gran problemática que provoca subidas de precios y dificulta el acceso a la vivienda”, explica María Matos, directora de Estudios y Portavoz de Fotocasa.

Si estos datos los vemos solo poniendo el foco en el mercado de la compraventa, vemos que es un 77% (frente al 75% de hace un año) que durante el último año han comprado o intentado comprar, mientras que sólo un 16% (frente al 19% de febrero de 2021) realiza acciones únicamente relacionadas con la venta de vivienda. Se trata de un descenso de 3 puntos porcentuales en tan solo un año.

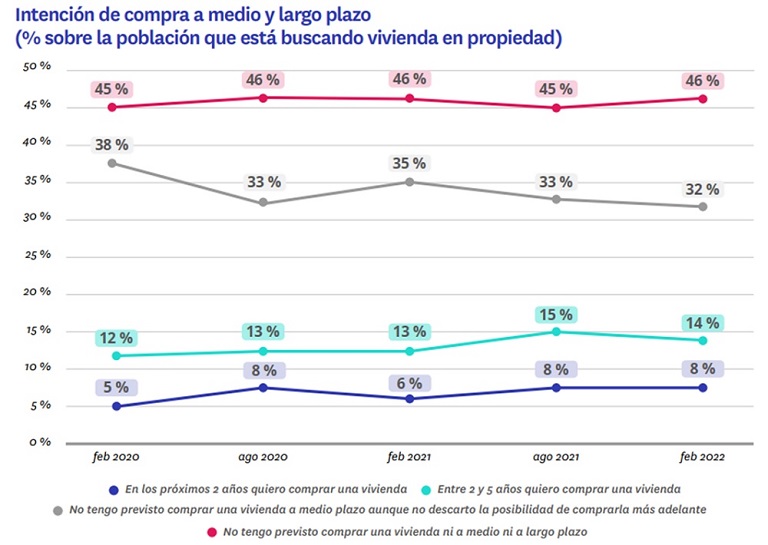

La intención de compra futura

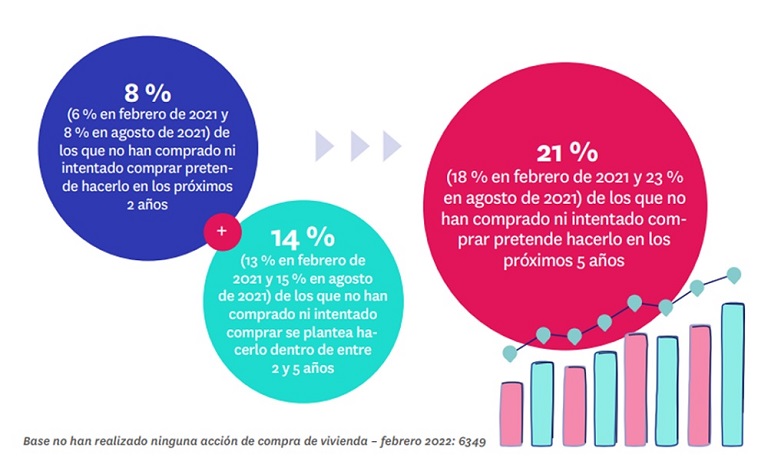

Tal y como hemos comentado, hay un 16% de particulares que en el último año o bien han comprado o han intentado comprar. Así, en el otro extremo, un 84% de particulares no ha realizado ninguna acción relacionada con la compra de vivienda en los últimos doce meses. Pero una de cada cinco personas de este grupo (un 21%) pretende adquirir un inmueble en los próximos cinco años. Esto supone 3 puntos porcentuales más que en febrero de 2021, lo que da cuenta de una mayor confianza en el mercado inmobiliario. Concretamente, un 8% piensa hacerlo en un plazo de dos años (6% en febrero de 2021) y un 14% en un plazo de dos a cinco años (13% en febrero de 2021).

“A pesar de las cifras de compraventas históricas, detectamos que el interés por comprar vivienda continúa muy latente en la sociedad. Por ello, es muy importante no perder de vista esta demanda futura del potencial comprador. El sector inmobiliario debe prepararse para dar respuesta de forma ágil a las nuevas necesidades. Debe focalizarse en ampliar el parque de vivienda mediante la actualización del mercado de segunda mano, la rehabilitación de edificios, la construcción de nuevos hogares y la puesta en marcha de nuevas leyes que favorezcan el camino para satisfacer la gran demanda que se asoma “, comenta la directora de Estudios.

Si analizamos por edades, desde el comienzo de la pandemia se detecta un aumento muy significativo en la población más joven y su intención de comprar. El 8% de las personas entre 18 y 24 años que no está buscando vivienda en propiedad se plantea comprar en menos de 2 años. Cifra que duplica la registrada en febrero de 2021. Por otro lado, en el medio plazo (entre 2 y 5 años para realizar la compra), la cifra alcanza casi un tercio: un 29% de este segmento de edad (frente al 22% de febrero de 2021). En conjunto, el 37% de los más jóvenes estudia comprar en los próximos 5 años.

Esta tendencia persiste en los siguientes grupos de edad. El 16% de las personas entre 25 a 34 años que no han realizado ninguna acción de compra en los últimos doce meses se plantea adquirir una vivienda en los próximos 2 años. Cifra que aumenta 10 puntos porcentuales cuando es en un plazo medio (2-5 años) hasta alcanzar el 26 %. En conjunto, el 43% están planteando comprar una vivienda.

Son los más jóvenes los que tienen una intención de compra mayor. Previsiblemente, la razón sea porque buscan adquirir su primera vivienda. Con lo cual, se debe tener en cuenta las necesidades de este segmento de la población en la evolución del mercado inmobiliario, ya que puede transformar la demanda de vivienda en los próximos años como consecuencia del creciente trasvase desde el alquiler que hemos venido señalando.

Si observamos por comunidades autónomas, hay algunas diferencias significativas. Por un lado, de nuevo vemos mayores signos de estancamiento en Cataluña y Madrid: apenas ha cambiado la intención de compra con respecto a la registrada hace un año. En Cataluña hay un 19% de personas que no están buscando vivienda en propiedad que se lo plantea para los próximos cinco años; y en Madrid ese porcentaje es del 23%, que prácticamente no ha variado en el último año.

Andalucía es el territorio en el que más ha aumentado y ha pasado del 18 % en febrero de 2021 al 24% en febrero de 2022. Por su parte, en la Comunidad Valenciana ha subido del 18% al 22%, aunque en este caso hay una particularidad más: se ha duplicado el porcentaje de quienes prevén comprar en el medio plazo (dos años), al pasar del 4% al 8%.

- Publicado en Inmobiliaria

8 de cada 10 agentes inmobiliarios consideran que regular la profesión mejoraría su imagen

Los profesionales inmobiliarios de nuestro país creen que la regulación mejoraría la imagen del sector entre la sociedad. Así lo refleja la XI edición del Barómetro Inmobiliario – ‘El sentimiento de mercado de los profesionales inmobiliarios. Un estudio realizado por UCI (Unión de Créditos Inmobiliarios), entidad especialista en financiación sostenible de la vivienda, y su área de desarrollo profesional, SIRA.

Esta es una de las principales conclusiones de esta edición del Barómetro, en la que un 73%de los profesionales inmobiliarios afirma que la imagen del sector entre la sociedad española debe mejorar. Por su parte, un 27% de los profesionales asegura que la imagen es bastante buena.

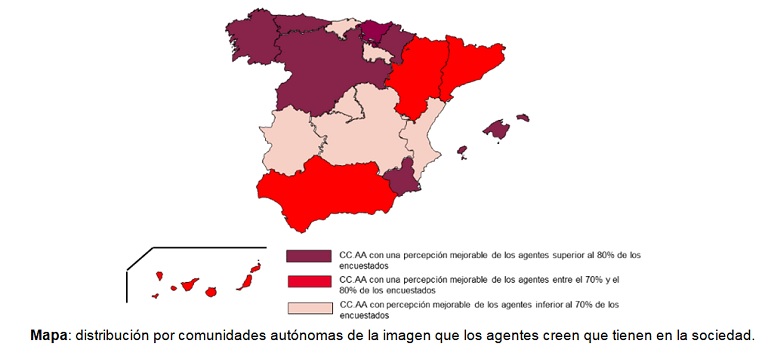

Analizando esta percepción por comunidades autónomas, la mayoría de los profesionales de Baleares, Galicia y País vasco aseguran que su imagen es mejorable, seguidos de los agentes castellanoleoneses (85%), asturianos (83%), murcianos (80%) y navarros (80%).

En el extremo opuesto se sitúan Cantabria (50%), Castilla La-Mancha (50%), La Rioja (50%), Extremadura (54%) y La Comunidad Valenciana (65%), comunidades donde los profesionales consideran que su imagen es buena o incluso muy buena.

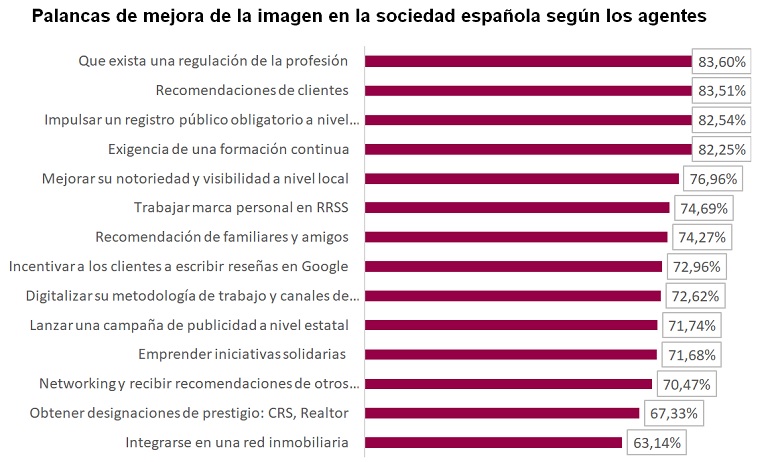

¿Las palancas para mejorar esta imagen? Además de la existencia de una mayor regulación profesional, los propios profesionales consideran necesaria la exigencia de formación continua o de un registro público de agentes obligatorio a nivel nacional.

Los inmobiliarios consultados también creen que conseguir la recomendación de clientes es clave para mejorar la reputación del sector. También apuntan al aumento de su notoriedad y visibilidad a nivel local, así como trabajar su marca personal en canales sociales, la realización de campañas a nivel estatal o realizar iniciativas solidarias.

Pese a que los profesionales consideran que su imagen tiene margen de mejora, no cabe duda de que su actividad está en un momento álgido, con la demanda de vivienda cercana a los niveles previos a la pandemia, a pesar del contexto de elevada inflación y subida de tipos por parte del BCE.

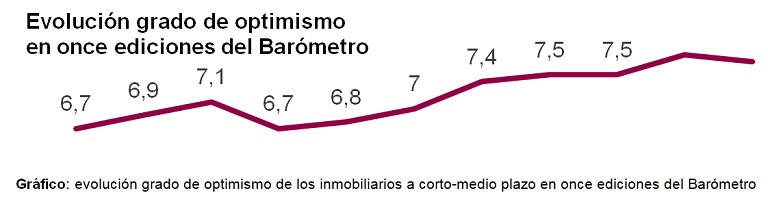

Así, los agentes miran con optimismo el futuro a medio-largo plazo, con un grado de optimismo de 7,7 sobre 10; manteniendo la tendencia positiva de los últimos meses, que viene in crescendo desde finales de 2020.

A nivel regional, este grado de optimismo varía: Baleares (8,6/10), Extremadura (8,5/10) y Comunidad Valenciana (8/10) registran los índices más positivos. En el lado contrario, se sitúan La Rioja (5,5/10), País Vasco (6,8/10) y Murcia (6,8/10), con la percepción más negativa.

Con esta visión positiva sobre la evolución del sector, 8 de cada 10 profesionales inmobiliarios pronostica que los cierres de operaciones se mantendrán o aumentarán ligeramente durante los próximos meses, en línea a la tendencia actual. Los inmobiliarios consideran también positivo el comportamiento de los compradores en los meses pasados, ya que la mitad apuntó a la estabilidad e incremento de este perfil de clientes en sus agencias, y el 74% consideran continuará así en próximos meses.

Sin embargo, lo que sí que ha descendido en 2022 es la cantidad de clientes vendedores. La mitad de los encuestados asegura que en el primer trimestre ha seguido una tendencia de descenso, donde el 63% espera que se reconvierta en próximos meses.

¿Cómo se comportarán los precios en el futuro más cercano?

La previsible reducción, en clave moderada, de la oferta y la estabilización y ligero incremento de compradores hacen presagiar, para el 87% de los agentes consultados, que los precios se mantendrán estables o con ligeros aumentos de entre un 5-10% en próximos meses.

Según José Manuel Fernández, subdirector general de UCI, “desde finales del año pasado el precio de los inmuebles sigue una tendencia al alza y prevemos que siga así a lo largo de 2022. La gente apuesta por la inversión en inmobiliario, más en estos momentos de cierta incertidumbre. Tendremos que ser cautos y ver cómo afecta la subida de los tipos a la demanda de vivienda y a la evolución de los precios, pero seguramente lo notemos más hacia el último trimestre del año”.

- Publicado en Inmobiliaria

La oferta de vivienda heredada representa el 14,6% del total, por encima de los niveles prepandemia

El número de viviendas heredadas en 2022 en España sigue por encima de los niveles prepandemia. Según el estudio de Fotocasa Research “Análisis de las viviendas heredadas en España”, elaborado por el portal inmobiliario Fotocasa con la intención de conocer la evolución de las herencias de vivienda que se ofertan para vender o alquilar. Así, del análisis se desprende que en 2022 la oferta disponible en el mercado de vivienda heredada supone el 14,6% del total, frente al 13,7% que representaba en 2019.

Así, los herederos que deciden vender la vivienda alcanzan una cifra del 20,7% del total de vendedores de vivienda en 2022, frente al 17,6% del 2019. Mientras tanto, el número de heredero que ofertan vivienda en alquiler se mantiene estable respecto a antes de la pandemia y representan el 9% del total de arrendadores en 2022, frente al 9,3% del 2019.

“Naturalmente las cifras de herencias van volviendo a la normalidad después de haber alcanzado una cifra récord en 2021, tras el exceso de mortalidad provocado por la covid-19. Sin embargo, el 2022 continúa con un dato alto. Uno de los aspectos que más llama la atención del informe es el gran desequilibrio o diferencia que existe entre los herederos que destinan la vivienda a la venta y quienes deciden ponerla en alquiler. La gran cantidad de impuestos, la necesidad de liquidez en un contexto de inflación y de incertidumbre económica, sumado a las preocupaciones que se presentan a la hora de alquilar una vivienda, hacen que los propietarios se desmotiven y elijan el mercado de la venta. Si la administración contase con programas específicos de asesoramiento o ayuda a los que los ciudadanos pudiesen recurrir en estas situaciones, seguramente se sentirían más arropados y se conseguiría aumentar el parque de oferta en alquiler”, comenta María Matos, directora de Estudios y Portavoz de Fotocasa.

¿Vender la vivienda heredada o alquilarla?

Entre los motivos para vender una vivienda en lugar de ponerla en alquiler, los herederos destacan, principalmente, la necesidad de vender por motivos personales (36,2%), seguido del hecho de no tener problemas con el pago del alquiler (19,6%) y de no querer inquilinos que estropeen la vivienda (17,7%). En este sentido, existe una mayor proporción de herederos que venden la casa por no poder asumir los costes en comparación con los vendedores en general (10,9%).

Asimismo, los vendedores herederos señalan las malas experiencias con antiguos inquilinos (15,1%), motivo que ha aumentado significativamente en los últimos años, ya que en 2019 el porcentaje solo se situaba en el 5,4%.

Entre las dificultades para la venta, los herederos vendedores señalan la labor de las inmobiliarias o agencias (19,5%) como el principal motivo. Además, destacan el elevado precio (17,4%), la ubicación (15,4%) y la elevada cantidad de ofertas (15,1%).

Entre los motivos principales para poner en alquiler en lugar de vender, los herederos arrendadores indican principalmente que es una fuente de ingresos (50,1%), que prefieren que esté ocupada (49,7%) y la rentabilidad que ofrece el alquiler (38,4%).

Asimismo, el principal freno de los herederos arrendadores a la hora de alquilar es la desconfianza sobre los posibles inquilinos (42,8%), seguido de la disponibilidad de tiempo para enseñar la vivienda (16,2%), la elevada cantidad de ofertas (16,1%) y la ubicación (13,3%).

Opinión sobre el mercado inmobiliario

Los oferentes de vivienda heredada tienen una visión sobre la situación del mercado inmobiliario muy similar a la de la población general. Así, el 79,6% está a favor de que, pese a la crisis, el sentimiento de propiedad sigue muy arraigado en la mentalidad. En este sentido, el 65,5% de los herederos coincide con que el precio actual del alquiler hace que compense más pagar una hipoteca que un alquiler y el 46,7% opina que vivir de alquiler es tirar el dinero. Este último sentimiento ha ido cogiendo fuerza en los últimos años, ya que en 2019 la cifra se situaba en 39,5%.

Vinculado también al sentimiento de arraigo a la propiedad, el 60,6% sostiene que comprar una vivienda es una buena inversión y la mitad (50,2%) considera que un piso es la mejor herencia para los hijos. Por otro lado, la idea de que estamos cercanos a una burbuja inmobiliaria gana fuerza entre los herederos oferentes. Así, mientras que en 2021 el 27,1% de los herederos se mostraban a favor de esta opinión, en 2022 la cifra ha aumentado hasta el 31,4%. No obstante, esta idea ha perdido fuerza respecto a 2019, año en el cual el 47,6% de los herederos se mostraban a favor de una burbuja inmobiliaria inminente.

Asimismo, se observa como los herederos apoyan más la idea de que el crédito accesible ha provocado un repunte la compra de vivienda (48,9%), una idea que gana fuerza respecto al año anterior, cuando el porcentaje se situaba en un 29%.

Percepción de precios

Respecto a los precios de compra de vivienda, los herederos se posicionan de manera similar a la población general. En este sentido, el 48,6% considera que la vivienda es muy cara, percepción que se ha generalizado a lo largo de los últimos años, ya que en 2019 esta opinión era compartida por el 30,8% de los herederos oferentes. Asimismo, en 2022, el 33,2% de los herederos opinan que la compra es algo cara.

En referencia a los precios del alquiler, los herederos oferentes muestran una percepción del encarecimiento de los precios respecto al año anterior. Así, mientras que en 2020 el 38,5% de los herederos opinaba que el alquiler era muy caro, este año la cifra ha aumentado hasta el 50%.

Asimismo, los oferentes herederos coinciden en la visión a futuro con los oferentes en general: perciben que los precios de compra y alquiler seguirán aumentando. Así, en 2022, más de la mitad de los herederos (64,1%) opina que la tendencia de los precios de la compra de vivienda será creciente, una cifra que ha aumentado respecto a 2021 (39,4%).

En relación con el mercado de alquiler, los herederos también perciben una tendencia creciente en los precios (53,7%), lo que supone un aumento respecto al año anterior (38,1%). Entre las causas señaladas para esta posible tendencia al alza de los precios, tanto en el mercado del alquiler como en el de compraventa, destacan el aumento de la demanda y la escasez de oferta.

- Publicado en Inmobiliaria

Los jóvenes son los más activos en el mercado inmobiliario mientras que los perfiles seniors pierden protagonismo

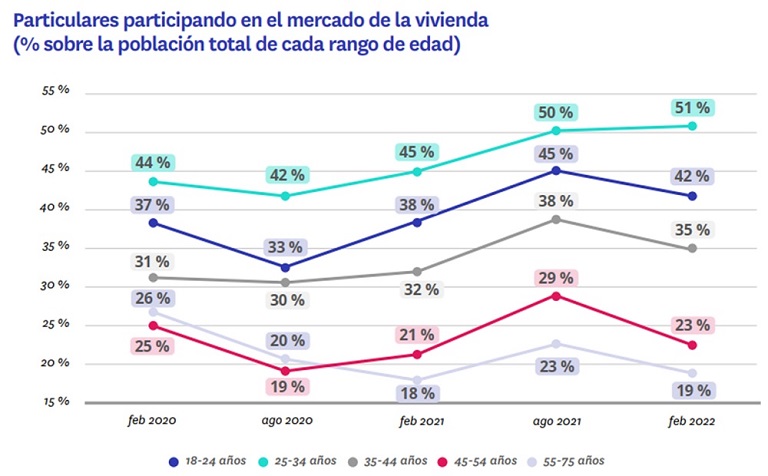

Los perfiles más jóvenes están incrementando su participación en el mercado inmobiliario mientras que los estratos de mayor edad (de 45 a 75 años) están perdiendo protagonismo. Así se desprende del último informe de Fotocasa Research “Radiografía del mercado de la vivienda en 2021-2022” que muestra que el único segmento de edad que ha aumentado su participación en el mercado de la vivienda respecto a 2021 ha sido los jóvenes de 25 a 35 años (pasan del 50% al 51%) mientras que los particulares entre 45 y 54 años han caído su participación del 29% en 2021 al 23% en 2022.

Es cierto que los grupos más seniors se mantiene en un nivel más bajo de actividad porque, como es lógico, una mayoría de ellos ya tienen resuelta su opción residencial. Pero también es cierto que desde el comienzo de la pandemia es un grupo que se ha mostrado más dubitativo. Actualmente, el porcentaje de personas que tienen entre 45 y 54 años que afirman haber realizado alguna acción (de oferta o de demanda; en alquiler o en compraventa) en el mercado de la vivienda en los últimos doce meses es del 23%, frente al 25% de febrero de 2020, justo antes de la irrupción de la covid-19.

Una diferencia que, no obstante, es más abultada en el siguiente estrato: el 19% de los particulares que tienen más de 55 años ha realizado alguna acción en el mercado de la vivienda en el último año. En febrero de 2020 eran el 26%, una cifra siete puntos porcentuales mayor a la actual.

“Lo más destacable de la radiografía de este momento es que los totales protagonistas del mercado son los jóvenes. Esto significa que la situación de incertidumbre genérica no es un freno para ellos y que perciben el momento como una buena oportunidad para encontrar algo que se ajuste a sus necesidades, sobre todo en el mercado de la compra. También por una cuestión de ciclo vital, debido a que están en edad de emancipación, pero lo que más llama la atención es que quienes se hallan entre los 25 y 34 años, interactúan más con la compra que con el alquiler. Sin embargo, en este último semestre la participación en el alquiler ha disminuido en todas las franjas de edad tanto en oferta como en demanda, aunque los menores de 35 años siguen siendo los más activos en este mercado. Precisamente por ello, la administración debe asumir la responsabilidad de facilitar el acceso a la vivienda de estos jóvenes, sirviéndose del sector privado como apoyo”, comenta María Matos, directora de Estudios y Portavoz de Fotocasa.

La caída en la participación en el mercado de estos grupos de edad también se aprecia en comparación con agosto de 2021. Si bien es cierto que, en este caso, la tendencia se explica por la propia fluctuación del mercado: como ya hemos visto, entre agosto de 2021 y febrero de 2022 la participación en el mercado de la vivienda ha bajado tres puntos porcentuales (del 34% de agosto al 31% de febrero).

Aun así, el caso del estrato que comprende los 45 y 54 años es especialmente reseñable: es el grupo de edad en el que más ha caído la participación en el mercado pasando del 29% en agosto de 2021 al 23% en febrero de 2022.

Dejando a un lado estos segmentos, vemos que entre los más jóvenes las cosas se mantienen estables. Los que tienen entre 25 y 34 años siguen siendo los más activos: en los últimos doce meses un 51 % ha realizado alguna acción en el mercado de la vivienda (el 50 % en agosto de 2021). Entre los 35 y los 44 años el porcentaje de participación es del 35 % (era el 38 % en agosto de 2021) y entre los más jóvenes (18-24) se ha pasado del 45 % de entonces al 42 % de febrero de 2022

El interés por comprar vivienda crece entre los jóvenes

Que la actividad en el mercado de la vivienda esté tan vinculada al ciclo vital es algo que también influye en la compra y el alquiler, puesto que en cada etapa de la vida el vínculo con el hogar cambia. Por ejemplo, tradicionalmente, se presupone una mayor predisposición de los más jóvenes al alquiler debido a una mayor movilidad por razones laborales o de estudios o a una mayor inestabilidad laboral y a la falta de ahorros quecomplicaban el acceso a la compra de vivienda.

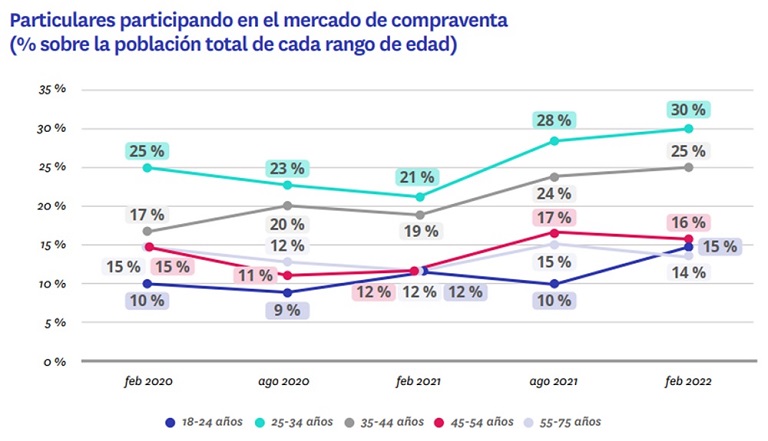

Y, pese a que estos argumentos sigan vigentes en términos generales, lo que nos muestra ahora el mercado es que los jóvenes cada vez se interesan más por la adquisición de una casa en propiedad. Por ejemplo, entre los de menor edad (18-24 años) hay un 15% que ha participado en el mercado de compraventa en los últimos doce meses. En agosto de 2021 eran el 10% y antes del inicio de la pandemia, en febrero de 2020, el 12%.

Entre los que comprenden los 25 y 34 años, hay un 30% que ha participado en el mercado de compraventa. Esta cifra es nueve puntos porcentuales mayor a la de hace justo un año (21%). En comparación con los datos precovid, el incremento de la actividad de este estrato en la compraventa es de siete puntos porcentuales: en febrero de 2020 un 23% afirmaba haber realizado alguna acción de compraventa, ya fuera efectiva o inefectiva, en el mercado de la vivienda.

Los jóvenes y el alquiler

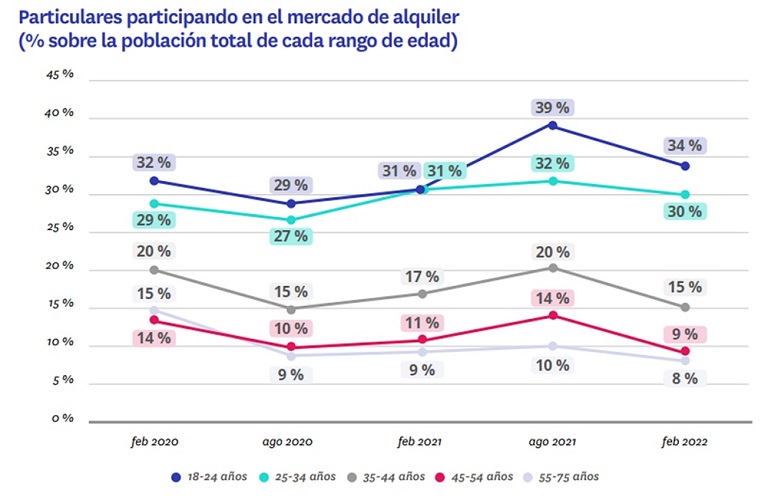

Que crezca el interés de los jóvenes por la vivienda de compra no significa que haya caído su participación en el mercado del alquiler en comparación con los datos previos a la pandemia, más bien lo contrario: son más los jóvenes que realizan más acciones, ya sea de oferta o de demanda, relacionadas con el arrendamiento.

En datos, esto se traduce en que un 34% de los jóvenes que tiene entre 18 y 24 años ha participado en el mercado del alquiler en los últimos doce meses. Antes del comienzo de la pandemia esta cifra era ligeramente inferior (32%).

Por lo que se refiere al segmento que abarca desde los 25 hasta los 34 años, un 30 % ha realizado alguna acción en el mercado del alquiler en el último año: antes de la pandemia era el 29%.

Cabe destacar que, en ambos casos, la participación ha decrecido en mayor o menor medida en comparación con agosto de 2021. Entonces, un 39 % de los jóvenes de 18 a 24 años había participado en el mercado del alquiler en los últimos 12 meses. En el caso de los que tenían entre 25 y 34 años eran el 32%. Un dato que, como sucede en otros casos que hemos visto anteriormente, se puede entender con la evolución natural del mercado, que experimentó un fuerte incremento en agosto de 2021 y ahora se ha ralentizado ligeramente.

Pero, al margen de esta cuestión, resulta interesante detenerse en ese mayor interés de los jóvenes por la compra que, sin embargo, no se refleja en una caída en el alquiler.

Esto nos invita a pensar en que el acceso a una vivienda de compra es prioritario pero las dificultades para conseguirlo siguen manteniendo el alquiler como única alternativa cuando se busca la independencia o un cambio de vivienda. Una situación que, tal y como veremos más adelante, se traduce en un incremento en la intención de compra de estos targets a medio y largo plazo.

Y no solo se refleja en la intención de compra, sino en la demanda no efectiva actual: un 22% de los jóvenes que tienen entre 25 y 34 años ha intentado comprar una vivienda y no lo ha conseguido. Hace un año eran el 15% y hace dos, justo antes de la irrupción de la covid-19, el 18%.

En el segmento de menor edad (18-24 años) hay un 11% que ha intentado comprar una vivienda sin éxito. En febrero de 2021 eran el 10% y en febrero de 2020 el 7%, una cifra cuatro puntos inferior a la actual.

- Publicado en Inmobiliaria